Коэффициент медианы эффективности продаж является важным финансовым показателем, используемым компаниями для оценки рентабельности своей сбытовой деятельности. Он позволяет получить информацию об эффективности и результативности сбытовой деятельности компании путем сравнения средней прибыли, полученной от продаж, с соответствующими затратами и издержками.

Этот коэффициент часто используется в качестве показателя эффективности для оценки успешности работы отдела или подразделения продаж. Отслеживая среднюю рентабельность продаж в динамике, компании могут выявлять тенденции и принимать обоснованные решения по совершенствованию стратегии и тактики продаж.

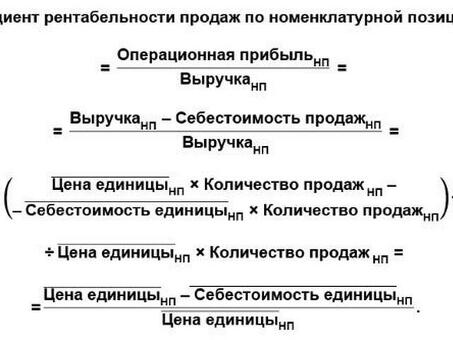

Расчет коэффициента средней рентабельности продаж заключается в делении общей прибыли, полученной от продаж за определенный период, на общую выручку от продаж. Полученный коэффициент отражает величину прибыли, приходящейся на единицу продаж. Более высокое значение показателя свидетельствует о более высокой рентабельности сбытовой деятельности, а более низкое - о недостатках и возможностях для улучшения.

Важно отметить, что для комплексного понимания эффективности продаж компании необходимо использовать коэффициент средней эффективности продаж в сочетании с другими финансовыми показателями и факторами. Принимая во внимание такие факторы, как объем продаж, затраты на привлечение клиентов и валовая маржа, компании могут получить более точное и полное представление о рентабельности продаж.

Что такое коэффициент рентабельности?

Коэффициент рентабельности - это финансовый показатель, используемый для оценки прибыльности инвестиционных проектов. Его также называют коэффициентом "прибыль-инвестиции", "стоимость-инвестиции" или "выгода-затраты". Коэффициент рентабельности рассчитывается путем деления приведенной стоимости ожидаемого денежного потока по проекту на первоначальную стоимость инвестиций.

Проще говоря, коэффициент рентабельности помогает инвесторам принять решение о целесообразности реализации проекта, анализируя потенциальную отдачу от инвестиционных затрат. Коэффициент рентабельности больше 1 означает, что проект, как ожидается, принесет положительный доход, в то время как значение меньше 1 указывает на то, что проект может принести чистый убыток.

Коэффициенты рентабельности особенно полезны при сравнении нескольких вариантов инвестиций. Рассчитав коэффициент рентабельности для каждого проекта, инвесторы могут легко сравнивать и ранжировать потенциальную рентабельность различных инвестиционных возможностей.

Основное преимущество коэффициентов рентабельности заключается в том, что они учитывают временную стоимость денег. Дисконтируя будущие денежные потоки до текущей стоимости, коэффициенты рентабельности дают более точную оценку прибыльности, чем другие показатели, такие как срок окупаемости или рентабельность инвестиций.

Важно отметить, что коэффициенты рентабельности не должны использоваться в качестве единственного фактора при принятии инвестиционных решений. Для принятия обоснованного инвестиционного решения наряду с коэффициентом рентабельности необходимо учитывать и другие факторы, такие как риск, рыночные условия и стратегическое соответствие.

Как рассчитываются коэффициенты рентабельности?

Коэффициенты рентабельности, также известные как коэффициенты инвестиционной рентабельности (PIR), - это финансовые показатели, используемые для оценки прибыльности инвестиций. Он измеряет текущую стоимость будущих денежных потоков для первоначальных инвестиций. Коэффициент рентабельности рассчитывается путем деления приведенной стоимости денежных поступлений на первоначальные инвестиции.

Для расчета показателя эффективности необходимо выполнить следующие действия

- Определение первоначальных инвестиций: сюда входят все затраты, связанные с инвестициями, такие как цена покупки, плата за установку и другие расходы.

- Оценка будущих денежных потоков: это ожидаемые денежные потоки, генерируемые инвестициями в течение срока их полезного использования. Эти денежные потоки могут представлять собой получение дохода, экономию затрат или другие финансовые выгоды.

- Рассчитайте приведенную стоимость каждого денежного потока. Приведенная стоимость отражает текущую стоимость будущих денежных потоков с учетом временной стоимости денег. Для этого необходимо дисконтировать каждый денежный поток с использованием соответствующей ставки дисконтирования.

- Сумма приведенной стоимости всех денежных потоков: суммируйте приведенную стоимость всех будущих денежных потоков.

- Разделите общую приведенную стоимость на первоначальные инвестиции: для расчета нормы прибыли разделите общую приведенную стоимость на первоначальные инвестиции.

Результат, полученный при расчете коэффициента эффективности, показывает ценность инвестиций по отношению к их стоимости. Коэффициент рентабельности больше 1 означает, что от инвестиций ожидается положительный доход, а значение меньше 1 означает отрицательный доход. В целом более высокий коэффициент рентабельности считается более благоприятным, так как указывает на более высокий потенциал прибыльности.

Индексы эффективности позволяют компаниям принимать обоснованные инвестиционные решения. Сравнивая показатели рентабельности инвестиций по различным вариантам, компании могут определить приоритетность проектов с наибольшей ожидаемой отдачей. Важно отметить, что для комплексной оценки целесообразности инвестиций коэффициенты рентабельности необходимо использовать в сочетании с другими финансовыми показателями.

Интерпретация коэффициента эффективности

Коэффициент рентабельности - это финансовый показатель, используемый для определения прибыльности бизнеса или инвестиционного проекта. Он рассчитывается путем деления текущей стоимости будущих денежных потоков на первоначальные инвестиции. Полученный коэффициент дает представление о том, сколько прибыли может принести каждая единица инвестиций.

Коэффициент рентабельности, превышающий 1, указывает на то, что проект является выгодным объектом для инвестиций, и ожидается, что прибыль превысит первоначальные вложения. С другой стороны, коэффициент рентабельности меньше 1 указывает на то, что проект может оказаться недостаточно прибыльным, чтобы покрыть первоначальные инвестиции, и его следует тщательно проанализировать, прежде чем приступать к реализации.

Одним из основных преимуществ использования коэффициентов рентабельности является учет временной стоимости денег. Дисконтируя будущие денежные потоки до текущей стоимости, этот коэффициент дает более точное представление о рентабельности инвестиций. Это особенно важно при сравнении проектов, имеющих различную структуру и продолжительность денежных потоков.

При сравнении нескольких инвестиционных возможностей коэффициент рентабельности помогает принимать обоснованные решения. Более высокий коэффициент рентабельности свидетельствует о более высокой потенциальной доходности инвестиций, что может сделать проект более привлекательным. Кроме того, данный показатель может использоваться для определения приоритетности проектов путем их ранжирования по индексу эффективности.

Однако важно отметить, что коэффициент рентабельности является относительным показателем и должен использоваться в сочетании с другими финансовыми показателями. Они не дают информации о реальном размере получаемой прибыли или о рисках, связанных с инвестициями. Поэтому для принятия обоснованных инвестиционных решений целесообразно анализировать норму прибыли в сочетании с другими факторами, такими как срок окупаемости, чистая приведенная стоимость и оценка рисков.

Преимущества использования коэффициентов эффективности

Индексы рентабельности являются полезными инструментами для оценки инвестиций и принятия документально обоснованных финансовых решений. Рассчитав индекс эффективности, инвесторы могут определить целесообразность инвестиций и сравнить различные варианты вложений. Использование индекса эффективности имеет ряд преимуществ

- Количественная оценка эффективности. Индекс эффективности - это показатель, который сравнивает приведенную стоимость денежных затрат с приведенной стоимостью денежной продукции. Рассчитывая этот индекс, инвесторы получают четкую и объективную оценку эффективности своих инвестиций. Это облегчает сравнение различных инвестиционных возможностей.

- Он учитывает временную стоимость денег: индекс эффективности учитывает временную стоимость денег путем отнесения будущих денежных потоков к текущей стоимости. Это важно, поскольку деньги, полученные в будущем, будут использоваться для расчета инфляции и инфляции в будущем. Ведь деньги, полученные в будущем, меньше, чем деньги, полученные сегодня, из-за инфляции и стоимости возможностей капитала. Дисконтируя будущие денежные потоки, индекс эффективности дает более точную оценку эффективности инвестиций.

- Обеспечивает правила для принятия инвестиционных решений. Индекс рентабельности может использоваться в качестве правила для принятия инвестиционных решений. Индекс рентабельности, превышающий 1, говорит о том, что инвестиции должны приносить и приносят положительный доход. Напротив, если индекс эффективности меньше 1, это говорит о том, что инвестиции должны приносить отрицательный доход и их следует избегать.

- Помогают ранжировать и ранжировать инвестиции. Индексы эффективности могут использоваться для классификации и ранжирования различных вариантов инвестиций. Инвесторы могут рассчитать индекс эффективности для каждой инвестиции и сравнить их для выявления наиболее выгодных возможностей. Это позволяет инвесторам более эффективно распределять ресурсы и концентрироваться на тех инвестициях, которые, как ожидается, принесут наибольшую прибыль.

- Облегчение принятия решений о разделении капитала. Под сокращением капитала понимается ситуация, когда инвесторы ограничивают свои средства и должны выбрать наиболее прибыльные инвестиции. Индексы доходности помогают принимать решения о разделении капитала путем сравнения показателей доходности различных инвестиций. Инвесторы могут направить свои ограниченные средства на наиболее прибыльные инвестиции, тем самым максимизируя доходность.

В заключение следует отметить, что коэффициенты рентабельности являются ценным инструментом для оценки инвестиционных возможностей. Они дают количественную оценку доходности, учитывают временную стоимость денег и помогают принимать обоснованные инвестиционные решения. Используя коэффициенты эффективности, инвесторы могут эффективно сравнивать варианты инвестиций, определять их приоритетность и более рационально распределять ресурсы.

Ограничения использования коэффициентов эффективности.

1. Ограниченный взгляд: коэффициенты рентабельности дают полезную оценку эффективности инвестиций, но при этом учитываются только финансовые аспекты инвестиций. Другие важные факторы, такие как рыночные тенденции, конкуренция и потенциальные риски, не принимаются во внимание. Поэтому опора исключительно на норму прибыли может привести к необъективному принятию решений.

2. Отсутствие учета временных факторов: нормы доходности предполагают, что все денежные потоки происходят одновременно, и не учитывают временную стоимость денег. Это означает, что не принимается во внимание тот факт, что стоимость денег, полученных в будущем, меньше, чем стоимость денег, полученных сегодня. Поэтому норма прибыли может завышать доходность долгосрочных инвестиций.

3. субъективность ставок дисконтирования: коэффициенты рентабельности предполагают использование ставки дисконтирования для расчета текущей стоимости будущих денежных потоков. Однако выбор ставки дисконтирования носит субъективный характер и может оказать существенное влияние на коэффициент рентабельности. Разные люди и организации могут иметь разные взгляды на подходящую ставку дисконтирования, что приводит к различным результатам коэффициента эффективности.

4. игнорирование размера проекта: коэффициент эффективности не учитывает размер инвестиционного проекта. Он рассматривает все инвестиции одинаково, независимо от их размера. Это означает, что два проекта разного размера и с разными требованиями к инвестициям могут иметь одинаковый коэффициент эффективности, даже если один из них более целесообразен и практичен, чем другой.

5. Недостаточный учет нефинансовых выгод: норма прибыли фокусируется только на финансовых выгодах от инвестиций, игнорируя другие нефинансовые выгоды, такие как улучшение репутации бренда, повышение лояльности клиентов и морального духа сотрудников. Эти невидимые выгоды могут играть важную роль в общем успехе и прибыльности инвестиций, но не отражаются в индексе доходности.

Комментарии