Вам нужен юридически обязательный документ для идентификации и учета суммы задолженности? Не сомневайтесь! В этом вам поможет образец инкассового поручения.

Что такое инкассовый вексель?

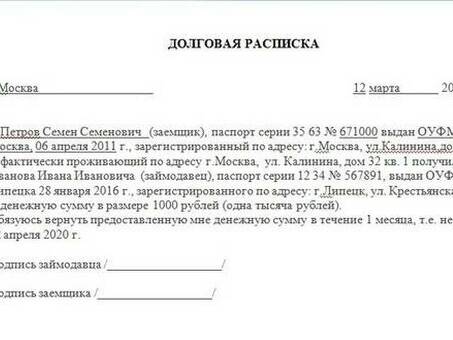

Вексель - это письменный договор, в котором излагаются условия займа или долга. Он служит юридическим документом, обеспечивающим гарантии как кредитору, так и заемщику.

Почему стоит использовать наш шаблон векселя?

Наш шаблон векселя написан профессионально и прост в использовании. Он содержит все ключевые элементы, необходимые для создания действительного и имеющего законную силу договора.

Ключевые особенности: включенный в него шаблон векселя является одной из ключевых особенностей.

- Четкие и лаконичные формулировки

- Положения о процентных ставках и условиях погашения

- Место для подписей и дат как кредитора, так и заемщика

- Защита обеих сторон

Независимо от того, даете ли вы деньги в долг другу, члену семьи или деловому партнеру, шаблон векселя гарантирует, что долг будет надлежащим образом оформлен и будет иметь юридическую силу.

Не оставляйте финансовые операции на волю случая. Загрузите шаблон векселя прямо сейчас.

Важность долговых соглашений.

1. Защитите себя и свои деньги

- Заключив долговое соглашение, обе стороны могут защитить свои интересы и обеспечить четкость условий займа.

- Без письменного соглашения бывает трудно доказать условия долга и согласованный план погашения.

- Долговые соглашения помогают предотвратить будущие споры и недоразумения и обеспечивают спокойствие как для кредиторов, так и для заемщиков.

2. юридическая сила.

Юридически обязывающий долговой договор гарантирует, что его условия могут быть исполнены в суде.

- Если заемщик не возвращает долг в соответствии с договоренностью, кредитор может обратиться в суд с требованием вернуть причитающиеся ему деньги.

- Долговые соглашения облегчают разрешение возникающих правовых споров, поскольку в них четко зафиксированы долги и обязательства обеих сторон.

3. ясность и прозрачность

В долговых соглашениях условия кредитования излагаются четко и прозрачно.

- Сюда входят такие детали, как сумма кредита, процентная ставка, график погашения, дополнительные сборы и комиссии.

- Обе стороны имеют четкое представление о своих правах и обязанностях, что позволяет избежать недоразумений и споров.

4. подтверждение долга

Долговые соглашения служат подтверждением задолженности и облегчают отслеживание и управление долгами.

- В нем фиксируется сумма кредита и займа, что полезно для бухгалтерского и налогового учета.

- Письменное соглашение демонстрирует ответственное управление финансами, что облегчает получение займов и кредитов в будущем.

5. безопасность.

Долговой договор обеспечивает спокойствие как кредиторам, так и заемщикам.

- Кредиторы знают, что их деньги защищены и что в случае неуплаты они могут воспользоваться законными средствами защиты.

- Заемщик знает точные условия кредита и может планировать свои финансы соответствующим образом.

В заключение следует отметить, что долговые соглашения необходимы для защиты обеих сторон финансовой сделки. Они обеспечивают юридическую обоснованность, ясность, прозрачность, подтверждение долга и душевное спокойствие. Независимо от того, являетесь ли вы кредитором или заемщиком, наличие письменного договора гарантирует, что все будут придерживаться одной и той же позиции, и снижает риск возникновения споров и недоразумений.

Преимущества урегулирования задолженности

1. снижение стресса

Одним из основных преимуществ урегулирования задолженности является то, что оно позволяет снизить стресс, связанный с большими долгами. Заключение официального соглашения позволяет разработать четкий план управления задолженностью и ее погашения, что дает чувство уверенности и контроля.

2. Единовременные выплаты

Консолидация долгов позволяет выплатить все долги единовременно. Это облегчает управление финансами, позволяет не забывать о платежах и со временем улучшает кредитную историю.

3. Более низкие процентные ставки.

Урегулирование задолженности часто позволяет кредиторам договориться о снижении процентных ставок по долгам. Со временем это может привести к значительной экономии, что позволит вам быстрее и эффективнее расплатиться с долгами.

4. прекращение взысканий

После подписания долгового соглашения кредиторы по закону обязаны прекратить все действия по взысканию задолженности. Это избавляет от надоедливых телефонных звонков и писем с угрозами и дает долгожданное облегчение от преследований со стороны кредиторов.

5. защита активов

Урегулирование задолженности может помочь защитить такие активы, как дома и автомобили. Составив план погашения задолженности, вы сможете избежать риска ареста или повторного изъятия вашего имущества кредиторами.

6. избежать банкротства

Консолидация долга может помочь избежать банкротства. Поскольку банкротство может оказать долгосрочное негативное влияние на кредитную историю и финансовое будущее, лучше всего рассмотреть альтернативные варианты, прежде чем рассматривать возможность банкротства.

7. профессиональное руководство.

При заключении долгового соглашения вы будете работать с профессиональным администратором долгового соглашения, который обеспечит руководство и поддержку на протяжении всего процесса. Они помогут вам составить реалистичный бюджет, провести переговоры с кредиторами и обеспечить выполнение плана погашения задолженности.

8. ускорение погашения задолженности

Благодаря консолидации долгов и снижению процентных ставок долговые соглашения помогают быстрее расплатиться с долгами. Это означает, что вы сможете быстрее избавиться от долгов и начать восстанавливать свое финансовое будущее.

9. Улучшение кредитной истории

По мере осуществления регулярных платежей по долговому соглашению ваша кредитная история начнет улучшаться. Со временем это может открыть новые возможности для получения кредита и финансовой стабильности.

10. финансовая свобода

Конечной целью управления долгом является достижение финансовой свободы. Эффективное управление долгом позволит вам вернуть контроль над своими деньгами и построить светлое будущее.

Основные элементы долгового соглашения

1. участвующие стороны

В долговом договоре, как правило, участвуют две стороны

- Заимодавец: физическое или юридическое лицо, которому даются деньги в долг.

- Заемщик: физическое или юридическое лицо, у которого одалживаются деньги. 2.

2. Сумма займа.

Сумма кредита - это общая сумма денег, которую заемщик берет в долг у кредитора.

3. процентная ставка.

Процентная ставка - это процент, начисляемый на сумму кредита, который заемщик должен выплатить в дополнение к основной сумме кредита.

4. условия погашения

Условия погашения описывают график и способ погашения, согласованный обеими сторонами. Сюда входит периодичность платежей (например, ежемесячно, ежеквартально) и срок кредита.

5. гарантии.

В некоторых случаях кредиторы могут потребовать предоставления залога в качестве обеспечения кредита. Залог - это актив, например, недвижимость или транспортное средство, который заемщик передает в залог кредитору в случае невыполнения обязательств.

6. невыполнение обязательств и штрафные санкции

В долговом соглашении должны быть указаны последствия невыполнения обязательств по кредиту, включая возможные штрафы и сборы.

7. регулирующее право

В долговом соглашении должны быть указаны юрисдикция и правовое регулирование, которые будут применяться в случае возникновения правовых споров между сторонами.

8. подписи

И кредитор, и заемщик должны подписать долговое соглашение, что свидетельствует об их согласии и принятии условий.

9. свидетели

В некоторых случаях для удостоверения подлинности долгового соглашения могут потребоваться подписи свидетелей.

10. дата.

В долговых соглашениях должна быть указана дата подписания соглашения.

| Сторона. | Кредитор: Джон Смит | Заемщик: Джейн Доу |

|---|---|---|

| Сумма займа. | 10, 000 USD | |

| Процентная ставка | 5% | |

| Условия погашения. | Ежемесячные платежи в течение двух лет | |

| Поручительство | Нет | |

| Дефолты и штрафы | За просрочку платежей взимается штраф в размере 10% от суммы просроченного платежа | |

| Применимое законодательство | Штат Калифорния | |

| Подпись. | Кредитор: [Подпись]. | Заемщик: [Подпись]. |

| Свидетели. | [подпись]. | |

| Дата. | 1 января 2022 г. |

Шаги по подготовке долгового соглашения

Шаг 1: Определите участвующие стороны

Начните с четкого определения физических или юридических лиц, участвующих в долговом соглашении. К ним относятся кредиторы, заемщики, созаемщики или поручители.

Шаг 2: Определите сумму задолженности

Определите точную сумму задолженности или долга. Укажите применимую процентную ставку, условия погашения и дату платежа.

Шаг 3: Установить условия погашения

Опишите согласованные условия погашения, включая периодичность и размер платежей, а также штрафные санкции за просрочку или неуплату.

Шаг 4: Укажите обеспечение или гарантии

Если долг обеспечен залогом, укажите, что это за залог и какова его стоимость. Это поможет защитить кредитора в случае невыполнения заемщиком своих обязательств.

Шаг 5: Укажите поручителя или созаемщика

Если в долговом соглашении есть поручитель или созаемщик, четко укажите их ответственность и обязанности.

Шаг 6: Определите юрисдикцию и применимое право

Четко укажите юрисдикцию и применимое право, которые будут применяться в случае возникновения споров или правовых вопросов, связанных с долговым соглашением.

Шаг 7: Подпишите и поставьте дату на договоре

Обе стороны должны подписать и поставить дату на долговом соглашении в знак согласия и понимания условий.

Шаг 8: Сохраните копию для обеих сторон

Позаботьтесь о том, чтобы копия подписанного долгового соглашения была предоставлена каждой стороне для хранения. Это поможет обеспечить прозрачность и подотчетность.

Шаг 9: При необходимости обратитесь за юридической помощью

Если у вас есть какие-либо сомнения или вопросы по поводу долгового соглашения, то перед его подписанием рекомендуется обратиться за юридической консультацией.

Шаг 10: Соблюдайте условия соглашения

После подписания долгового соглашения обе стороны должны соблюдать его условия и выполнять свои обязательства, чтобы обеспечить успешное достижение взаимовыгодного результата.

Примечание: Данная статья является общим руководством и не должна рассматриваться как юридическая консультация. При составлении долгового соглашения всегда рекомендуется проконсультироваться с юристом.

Правовые аспекты долговых соглашений

1. понимание долгового договора

Перед заключением долгового договора важно понять условия, содержащиеся в нем. К ним относятся общая сумма задолженности, процентные ставки, сроки погашения, дополнительные платежи и штрафы.

2. обратиться за юридической помощью

Перед подписанием долгового договора настоятельно рекомендуется получить юридическую консультацию. Специалист в области права может проанализировать условия договора и дать рекомендации относительно возможных рисков и последствий.

3. знать свои права

Как должнику, важно понимать свои права в соответствии с законодательством. Ознакомьтесь с законами и нормативными актами, касающимися урегулирования задолженности, такими как Закон о добросовестном взыскании долгов, чтобы обеспечить защиту своих прав.

4. рассмотрите альтернативные варианты

Прежде чем приступать к урегулированию задолженности, рассмотрите альтернативные варианты, такие как урегулирование задолженности, переговоры с кредиторами или обращение за помощью в агентства кредитного консультирования. Эти альтернативы могут предложить более эффективные решения по управлению задолженностью.

5. изучите и поймите мелкий шрифт

Внимательно изучите все условия долгового соглашения, включая миниатюры. Обратите внимание на пункты, касающиеся невыполнения обязательств, штрафов за просрочку платежей и последствий их нарушения. Понимание "мелкого шрифта" поможет вам принимать взвешенные решения.

6. ведите учет.

Ведите точный учет всей корреспонденции и операций, связанных с долговым соглашением. К ним относятся письменная переписка, квитанции об оплате, а также любые изменения или поправки к договору. Эти записи могут оказаться бесценными в случае судебного разбирательства или возникновения юридических проблем.

7. мониторинг кредитных отчетов.

Регулярно проверяйте кредитную историю, чтобы убедиться в том, что она точно отражает ваши долговые соглашения. Любые несоответствия или ошибки должны быть немедленно устранены, чтобы защитить свою кредитную историю и финансовую репутацию.

8. следить за изменениями в законодательстве

Законы и нормативные акты, касающиеся долговых соглашений, могут со временем меняться. Следите за последней информацией и изменениями, чтобы быть уверенным в том, что вы полностью соблюдаете законодательство и знаете свои права и обязанности.

9. проконсультируйтесь со своим финансовым консультантом

Финансовый консультант может предоставить ценные рекомендации и помощь в управлении долгом и принятии обоснованных финансовых решений. Его опыт может помочь вам преодолеть сложные долговые соглашения и разработать устойчивый финансовый план.

10. обратитесь к эксперту за посредничеством или арбитражем

Если между Вами и Вашими кредиторами возникли разногласия по поводу долгового соглашения, обратитесь к профессиональным посредникам или арбитражу. Эти альтернативные методы урегулирования споров помогут разрешить их, не прибегая к дорогостоящим и длительным судебным разбирательствам.

| Элемент. | Выполнен. |

| Долговой договор прочитан и понят | ☐ |

| Запрошена юридическая консультация | ☐ |

| Ознакомление с правами должника | ☐ |

| Изучение альтернативных вариантов | ☐ |

| Подробно изучить мелкий шрифт | ☐ |

| Вел точную документацию | ☐ |

| Регулярно просматривал кредитные отчеты | ☐ |

| Он был информирован об изменениях в законодательстве | ☐ |

| консультировался с финансовыми консультантами | ☐ |

| Он профессионально занимался медиацией или арбитражем, если между Вами и кредитором возникли разногласия по поводу долгового соглашения | ☐ |

Комментарии