Овердрафт - это финансовая услуга, предоставляемая банком ВТБ, которая позволяет брать деньги со счета в пределах установленного лимита сверх имеющегося остатка.

Наличие овердрафта на Вашем счете в ВТБ означает, что Вы можете продолжать осуществлять платежи и снимать деньги даже при отсутствии достаточного количества средств на Вашем счете. Это особенно удобно при возникновении непредвиденных расходов или при необходимости временной финансовой гибкости.

Услуга овердрафта ВТБ позволяет избежать отказов в проведении операций и платы за недостаточное финансирование, а также сохранить финансовую стабильность в сложных обстоятельствах. Она обеспечивает безопасность и доступ к необходимым средствам в нужный момент.

Однако важно учитывать, что овердрафт - это форма кредита, и на взятую в долг сумму начисляются проценты. Процентные ставки и другие условия оговариваются при оформлении овердрафта в банке ВТБ.

В целом овердрафт на счете в ВТБ обеспечивает безопасность и финансовую гибкость. Это удобное решение для решения временных проблем с ликвидностью и непредвиденных расходов.

Что такое сверхлимитные обязательства по счету в ВТБ?

Если у вас есть счет в банке ВТБ, то вы, возможно, слышали о сверхлимитной задолженности. Но что это такое? Под сверхлимитной задолженностью понимается ситуация, когда остаток задолженности клиента превышает его кредитный лимит. Другими словами, клиент должен больше денег, чем может позволить себе взять.

Это может произойти по ряду причин. Например, покупка или снятие денег с карты сверх имеющихся средств, пропуск платежей или начисление процентов. Независимо от причины, наличие на счете ВТБ задолженности, превышающей установленный лимит, может привести к серьезным последствиям.

Если вы оказались в такой ситуации, необходимо немедленно принять меры. Игнорирование или игнорирование сверхлимитной задолженности может привести к дополнительным начислениям, штрафам и ухудшению кредитной истории. Чтобы избежать подобных последствий, рекомендуется обратиться в банк ВТБ для обсуждения возможных вариантов решения проблемы.

Одним из вариантов является согласование с банком плана погашения задолженности. Это предполагает регулярные платежи в течение определенного периода времени до полного погашения долга. Другой вариант - изучить возможности консолидации или рефинансирования долга. Это позволит консолидировать долг и потенциально снизить процентную ставку.

Помните, что всегда лучше решать проблему долга на более поздней стадии. Приняв меры предосторожности для управления своей задолженностью, вы сможете восстановить контроль над своими финансами и избежать дальнейших финансовых трудностей.

Определение и описание.

Сверхлимитная задолженность "ПО Счету ВТБ" - это термин, используемый для обозначения овердрафта, предоставляемого банком ВТБ. Он позволяет клиентам расходовать больше средств, чем имеется на их счете, в пределах определенного лимита, установленного банком. Клиенты могут использовать этот овердрафт для осуществления платежей или снятия наличных даже при отсутствии достаточных средств на счете.

Основное преимущество "Сверхлимитной Задолженности" ПО "Схема ВТБ" заключается в том, что она обеспечивает гибкость и удобство для клиентов. Им не нужно беспокоиться о необеспеченных чеках или отклоненных операциях из-за недостатка средств. Напротив, они могут продолжать совершать платежи по мере необходимости и получать наличные деньги, даже если остаток средств на счете невелик.

Для того чтобы получить право на "Сверхлимитную Задолженность" ПО "Схема ВТБ", клиент должен соответствовать определенным критериям, установленным банком. Это может быть отличная кредитная история, поддержание определенного минимального остатка на счете и подтверждение наличия постоянного источника дохода. Банк оценивает финансовое положение клиента и в зависимости от этого устанавливает соответствующие лимиты овердрафта.

- Процентная ставка, взимаемая за овердрафт, обычно выше, чем обычная процентная ставка по обычным операциям по счету.

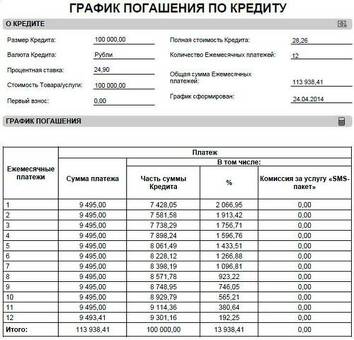

- Клиент обязан погасить сумму овердрафта в течение определенного срока, как правило, обычными ежемесячными платежами.

- Если клиент не погашает овердрафт, с него могут быть взысканы дополнительные комиссии и штрафы.

- Важно, чтобы клиенты внимательно относились к своим расходам и своевременно оплачивали просроченные платежи, чтобы избежать чрезмерной задолженности и накопления негативных последствий.

В целом, "Сверхлимитная задолженность" ПО "Схема ВТБ" может быть полезным финансовым инструментом для клиентов, которым необходим временный доступ к дополнительным средствам. Однако важно ответственно подходить к использованию этого инструмента и понимать условия, установленные банком.

Причины и последствия

В современном стремительно развивающемся мире нередки случаи, когда человек находится в состоянии чрезмерной знаковости. Одним из таких примеров является явление, известное в русском языке как "сверхлимитный долг", что переводится как "капитальный ремонт". Этим термином обозначается ситуация, когда сумма, внесенная на счет в банке ВТБ, превышает установленный кредитный лимит.

Существует несколько возможных причин появления сверхсубсидированной задолженности. Одна из основных - неумение эффективно управлять личными финансами. Это может быть перерасход средств, неумение эффективно составлять бюджет или жить не по средствам. Кроме того, непредвиденные расходы, такие как медицинские счета или срочный ремонт, также могут способствовать накоплению лишнего автомобиля

Последствия чрезмерной задолженности могут быть значительными. Во-первых, за превышение кредитного лимита человек может столкнуться с дополнительными расходами и комиссиями со стороны банка. Эти платежи могут быстро суммироваться, что еще больше затрудняет погашение долга. Во-вторых, долг, превышающий лимит, может негативно отразиться на кредитной истории, что затруднит получение кредита в будущем. Наконец, стресс и финансовое бремя, связанное с задолженностью перед декретированным полом, может негативно сказаться на психическом и эмоциональном состоянии.

Чтобы не оказаться в сверхъестественном состоянии, важно применять ответственные финансовые привычки. К ним относятся составление и соблюдение бюджета, откладывание средств на неотложные нужды и траты. Кроме того, обращение к специалистам за финансовой консультацией может помочь человеку лучше понять свое финансовое положение и разработать стратегию управления долгом.

В заключение следует отметить, что чрезмерная задолженность может иметь серьезные последствия для человека. Понимание причин и принятие мер по ответственному управлению личными финансами позволяет избежать ловушки гиперболизации и достичь финансовой стабильности.

Как избежать гиперболизации долга

Чрезмерная задолженность может стать бременем, негативно влияющим на финансовую стабильность и кредитную историю. Однако есть шаги, которые можно предпринять, чтобы не попасть в такую ситуацию.

1. Ведение бюджета: составьте бюджет и придерживайтесь его, чтобы эффективно управлять своими финансами. Контролируя свои доходы и расходы, вы сможете определить области, в которых можно сократить расходы и сэкономить деньги.

2. определение очередности погашения долгов: при наличии большого количества долгов в первую очередь следует погашать те из них, которые имеют высокую процентную ставку. Сосредоточив внимание на этих долгах, можно со временем снизить сумму выплачиваемых процентов и продвинуться к списанию долгов.

3. создание фонда на случай чрезвычайных ситуаций: наличие фонда на случай чрезвычайных ситуаций может стать гарантией финансовой безопасности и поможет не прибегать к помощи кредитных карт или займов при возникновении непредвиденных расходов. Стремитесь откладывать на легкодоступный счет не менее трех-шести месяцев без проживания.

4. Избегайте ненужных расходов: пересмотрите потребительские привычки и определите ненужные расходы, от которых можно отказаться. Сокращение ненужных расходов позволяет высвободить больше средств для погашения долгов и избежать увеличения задолженности из-за перерасхода средств.

5. при необходимости обратитесь за профессиональной помощью. Если вы обнаружили, что вам трудно управлять своими долгами или вы не в состоянии осуществлять платежи, обратитесь за помощью к финансовому консультанту или в агентство кредитного консультирования. Они могут дать рекомендации и помочь разработать план погашения задолженности.

Следуя этим шагам и принимая меры предосторожности, вы сможете избежать большого количества падающих долгов и сохранить здоровое финансовое будущее.

Шаги по решению проблемы задолженности

Если Вы оказались в ситуации, когда у Вас накопилась задолженность по капитальному ремонту счета в ВТБ, то существует ряд шагов, которые Вы можете предпринять, чтобы решить эту проблему и вернуть контроль над своими финансами. Важно решить эту проблему как можно скорее, чтобы избежать дальнейших осложнений.

1. Оцените финансовую ситуацию: внимательно изучите доходы, расходы и непогашенную задолженность. Важно составить четкую картину своего финансового положения, чтобы определить оптимальный вариант действий.

2. обратитесь в службу поддержки ВТБ: обратитесь в службу поддержки ВТБ, чтобы обсудить состояние Вашей задолженности в режиме реального времени. Они предоставят вам основную информацию о задолженности и подскажут возможные пути ее решения.

3. изучить варианты погашения задолженности: с помощью ВТБ изучите различные варианты погашения задолженности, соответствующие вашим финансовым возможностям. Это может включать в себя переговоры о программах выплат или реструктуризацию долга, чтобы сделать его более приемлемым.

4. Составьте бюджет: квадратный, реалистичный бюджет позволит вам иметь средства для погашения долга сверх ваших обязательств. Ограничьте ненужные расходы, установите порядок выплат по долгам и постепенно сокращайте сумму задолженности.

5. обратиться за финансовой консультацией: если вы пытаетесь избавиться от сверхлимитной задолженности, обратитесь за профессиональной финансовой консультацией. Специалисты могут дать ценные рекомендации и стратегии, которые помогут вам преодолеть это финансовое препятствие.

6. сохраняйте целеустремленность и дисциплину: решение проблемы сверхлимитной задолженности требует целеустремленности и дисциплины. Чтобы обеспечить стабильный прогресс на пути к свободной от долгов жизни, придерживайтесь своего бюджета, регулярно вносите платежи и не допускайте дальнейшего накопления долгов.

7. отслеживайте свой прогресс: отслеживайте свой прогресс в решении проблемы сверхлимитных долгов. Регулярно пересматривайте свой бюджет, переоценивайте свои финансовые цели и вносите необходимые коррективы, чтобы быть уверенным в том, что вы следуете намеченному курсу.

Помните, что решение проблемы безденежной задолженности может потребовать времени и усилий, но, предприняв правильные шаги и настроившись на нужный лад, вы сможете преодолеть эту проблему и восстановить финансовую стабильность.

Комментарии