Индивидуальное банкротство - это юридический процесс, в ходе которого человек признается неспособным выплачивать долги. Хотя оно может принести облегчение людям, испытывающим финансовые трудности, оно также оказывает значительное влияние на будущее финансовое положение человека и его налогообложение.

Когда человек подает заявление о банкротстве, на его налогооблагаемый доход влияет целый ряд факторов. Например, если в результате подачи заявления о банкротстве человек теряет активы, эти потери могут быть вычтены или не вычтены в зависимости от обстоятельств. Кроме того, некоторые виды долгов, погашенных в ходе банкротства, в некоторых случаях могут рассматриваться как налогооблагаемый доход.

Важно отметить, что банкротство не обязательно является решением всех финансовых трудностей и должно рассматриваться как последнее средство. Также важно проконсультироваться с квалифицированным специалистом по налогообложению, чтобы полностью понять налоговые последствия решения о подаче заявления о банкротстве.

В данной статье представлен обзор банкротства физических лиц и налогообложения, включая то, как банкротство влияет на налогооблагаемый доход и другие факторы, которые следует учитывать при рассмотрении вопроса о подаче заявления о банкротстве.

Индивидуальное банкротство и налогообложение

Индивидуальное банкротство - это юридическая процедура для лиц, которые не в состоянии оплатить свои долги. Оно может принести облегчение людям, борющимся с непосильными долгами, но также может повлиять на их налоговую ситуацию.

Подоходный налог

Одним из основных налоговых последствий банкротства физического лица является уплата подоходного налога. Некоторые налоги могут быть освобождены от уплаты при банкротстве. Это означает, что они могут быть устранены в рамках процесса банкротства. Однако не все налоговые долги могут быть списаны. Например, если налоговый долг возник менее трех лет назад, он, как правило, не может быть списан.

Списание.

Еще один важный аспект индивидуального банкротства и налогообложения - наличие освобождения от налогов. В некоторых случаях физические лица могут быть в состоянии освободить определенные активы от участия в процессе банкротства, например, основное жилье или пенсионные счета. Эти освобождения могут повлиять на сумму налога, подлежащего уплате после завершения процесса банкротства.

Сроки.

Время подачи заявления о банкротстве также может повлиять на налоговую ситуацию. Например, если заявление о банкротстве подается до окончания налогового года, должник может иметь возможность списать некоторые налоговые долги за этот год. Если банкротство подано после окончания налогового года, эти долги не могут быть списаны.

Налоговые последствия освобождения от обязательств

Наконец, важно помнить, что списание долгов при банкротстве может подлежать налогообложению. Например, если долг погашен, он считается налогооблагаемым доходом и может привести к возникновению налоговых обязательств у должника. Важно понимать эти потенциальные последствия до подачи заявления о банкротстве.

Понимание личного банкротства

Личное банкротство - это юридический процесс, позволяющий лицам, которые не в состоянии оплатить свои непогашенные долги, начать новую финансовую жизнь. Процесс может быть инициирован добровольно должником или кредиторами, которым должник задолжал деньги. Во многих случаях должники могут выбрать банкротство в качестве последнего средства после того, как все другие варианты сокращения долгов были исчерпаны.

В США существует два основных вида личного банкротства: глава 7 и глава 13. Банкротство по главе 7 известно как "ликвидационное" банкротство, при котором арбитражный управляющий продает не подлежащие освобождению активы должника для погашения задолженности перед кредиторами. Банкротство по главе 13, с другой стороны, известно как "реабилитационное" банкротство, при котором должник реструктурирует выплаты по долгам в течение трех-пяти лет.

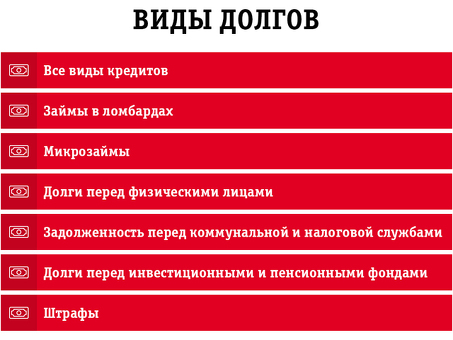

Когда человек подает заявление о банкротстве, он может получить возможность списать большую часть или все необеспеченные долги, такие как задолженность по кредитным картам, медицинские счета и личные кредиты. Однако некоторые долги не могут быть ликвидированы при банкротстве, например, студенческие кредиты, налоги и алименты.

Важно отметить, что банкротство может оказать значительное влияние на кредитную историю человека и его будущие финансовые возможности. Однако оно также может дать возможность выбраться из-под огромных долгов и начать финансовую жизнь заново. Важно проконсультироваться с квалифицированным адвокатом по банкротству, прежде чем принимать решение о подаче заявления о банкротстве.

Налоговые последствия личного банкротства

Личное банкротство может иметь значительные налоговые последствия как для должников, так и для кредиторов. В зависимости от обстоятельств банкротство может освободить или реорганизовать налоговые обязательства должника, но также может привести к налогооблагаемым доходам и убыткам для обеих сторон.

Налоговые долги, подлежащие списанию: банкротство освобождает от некоторых видов налоговых долгов, таких как долги по подоходному налогу, которые образовались более трех лет назад и соответствуют другим критериям. Однако банкротство не освобождает от некоторых видов налоговых долгов, таких как налог на заработную плату и налог на целевые фонды.

Налогооблагаемый доход: списание долгов, возникших в период неплатежеспособности, может принести должнику налогооблагаемый доход. Должникам следует проконсультироваться со специалистом по налогообложению, чтобы определить, нужно ли указывать этот доход в налоговой декларации. Кроме того, если должник продает активы для погашения кредиторов во время банкротства, может возникнуть налогооблагаемая прибыль или убыток от продажи.

Налоговые убытки кредитора: если кредитор погашает долг в рамках дела о банкротстве должника, кредитор может заявить налоговые убытки на сумму погашенного долга. Однако кредиторы должны проконсультироваться со специалистом по налогообложению, чтобы определить, имеют ли они право на такие налоговые льготы.

Налоговые атрибуты: несостоятельность также может повлиять на будущие налоговые обязательства должника. Налоговые атрибуты должника, такие как чистые операционные убытки и налоговые кредиты, могут быть уменьшены или отменены в результате банкротства. Должникам следует проконсультироваться со специалистом по налогообложению, чтобы определить, как банкротство может повлиять на их налоговые обязательства.

Возврат налогов: если должник имеет задолженность по возврату налогов до подачи заявления о банкротстве, они считаются активами конкурсной массы и могут быть использованы для погашения задолженности перед кредиторами. Однако должникам следует проконсультироваться с адвокатом по вопросам банкротства, чтобы определить, имеют ли они право сохранить свои налоговые возвраты.

Налоговая отчетность: банкротство может потребовать дополнительных требований к налоговой отчетности как для должников, так и для кредиторов. Обеим сторонам может потребоваться подавать дополнительные формы и графики в налоговую службу и налоговые органы штатов. Важно проконсультироваться с налоговым специалистом, чтобы обеспечить соблюдение всех применимых налоговых законов.

В заключение следует отметить, что личное банкротство может иметь сложные налоговые последствия и требует тщательного рассмотрения и планирования. Важно проконсультироваться как с юристом по делам о банкротстве, так и с налоговым специалистом, чтобы обеспечить наилучший результат для всех сторон.

Комментарии