Если налогоплательщик не согласен с решением Налогового управления, он имеет право оспорить его в суде. Налоговый суд - это специализированный суд, который рассматривает дела, связанные с налогами, включая споры по поводу начисления налогов, штрафов и мер взыскания.

Если Налоговый суд выносит решение не в пользу налогоплательщика, налогоплательщик может подать апелляцию. Однако обжалование решения Налогового суда - сложный и длительный процесс. Кроме того, налогоплательщик должен представить доказательства и юридические аргументы в поддержку своего дела.

Несмотря на потенциальные преимущества обжалования решения Налогового суда, у налогоплательщиков может быть несколько возражений. Одним из основных возражений являются расходы и время, связанные с процессом обжалования. Рассмотрение апелляций может занять месяцы, а в некоторых случаях и годы, а стоимость судебного разбирательства может быть высокой.

Другое возражение - неопределенность результата. Даже при наличии самых лучших доказательств и юридических аргументов нет никакой гарантии, что налогоплательщик выиграет апелляцию. Эта неопределенность может быть стрессовой и напряженной для налогоплательщиков, уже имеющих дело с финансовыми и юридическими последствиями постановления Налогового суда.

Понимание постановления налогового суда

Введение.

Если налогоплательщик не согласен с решением Налоговой службы (IRS), он может обжаловать это решение в Налоговом суде. Налоговый суд - это независимый суд, уполномоченный разрешать споры, связанные с федеральным подоходным налогом. После принятия решения Налоговый суд издает приказы. Важно, чтобы налогоплательщики понимали содержание и последствия этих постановлений.

Содержание постановлений Налогового суда

Приказы Налогового суда содержат важную информацию о вынесенном решении. В приказе излагается суть дела, юридические вопросы и решение судьи. В нем также указываются любые штрафы и проценты, которые налогоплательщик может быть обязан выплатить. Кроме того, в приказе могут содержаться инструкции по выполнению решения.

Апелляции на постановления Налогового суда

Налогоплательщики, не согласные с решением Налогового суда, имеют право подать апелляцию. Первым шагом в процессе обжалования является подача уведомления об апелляции в соответствующий окружной апелляционный суд. Апелляционный суд рассмотрит решение налогового суда и определит, были ли допущены какие-либо ошибки. Если апелляционный суд согласится с решением налогового суда, постановление вступит в силу. Если апелляционный суд обнаружит ошибку, он может либо отменить решение, либо вернуть дело в налоговый суд для дальнейшего рассмотрения.

Выполнение постановлений налогового суда

Важно, чтобы налогоплательщики своевременно выполняли постановления Налогового суда. Невыполнение может привести к начислению дополнительных штрафов и процентов. В некоторых случаях налоговая служба может принять более агрессивные меры по взысканию задолженности, такие как арест активов или наложение ареста на заработную плату. Налогоплательщикам, которые не в состоянии оплатить непогашенные суммы, следует связаться с налоговой службой, чтобы обсудить варианты оплаты.

Заключение.

Приказы налогового суда играют важную роль в разрешении споров между налогоплательщиками и налоговой службой. Налогоплательщикам важно понимать характер и последствия этих постановлений, а также свои возможности по оспариванию решения. Кроме того, налогоплательщики должны предпринять шаги по своевременному выполнению постановлений Налогового суда, чтобы избежать дополнительных штрафов и процентов.

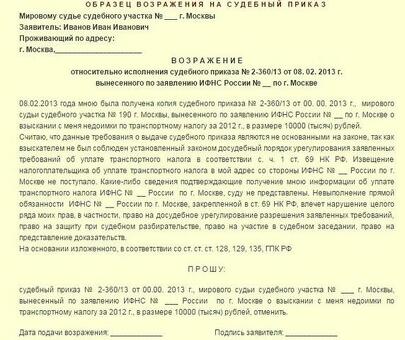

Распространенные возражения и порядок их подачи

Существует несколько возражений, которые обычно выдвигают физические и юридические лица в отношении постановлений Налогового суда. Знание того, как подать эти возражения, имеет решающее значение для того, чтобы ваше дело было рассмотрено и решено справедливо. Вот некоторые из наиболее распространенных возражений и способы их подачи

1. отсутствие юрисдикции

Если вы считаете, что налоговый суд не обладает юрисдикцией в отношении вашего дела, вы можете подать соответствующее возражение. Обычно это происходит, когда налоговая служба совершает ошибку и пытается обложить налогом то, что выходит за рамки ее полномочий. Чтобы подать такое возражение, вы должны предоставить доказательства в поддержку своего утверждения и подать их в установленные сроки.

2. правовые или фактические ошибки

Вы можете подать возражение, если считаете, что в ходе разбирательства была допущена юридическая или фактическая ошибка. Это могут быть неправильные расчеты, неверные оценки или ошибки в толковании закона. Чтобы подать возражение, вы должны представить доказательства в поддержку своего утверждения и дать четкое объяснение допущенной ошибки.

3. ненадлежащее разбирательство

Если вы считаете, что налоговый суд не соблюдал надлежащую процедуру при рассмотрении вашего дела, вы можете подать возражение. Это может включать ошибки в том, как велось дело или были представлены доказательства. Чтобы заявить такое возражение, вам необходимо представить доказательства в поддержку своего утверждения и объяснить, каким образом процедура была соблюдена неправильно.

4. нерассмотрение доказательств

Если вы считаете, что налоговый суд не принял во внимание существенные доказательства по вашему делу, вы можете подать возражение. Это может произойти, если доказательства не были представлены должным образом или если суд упустил из виду важную информацию. Чтобы подать такое возражение, вы должны предоставить доказательства в поддержку своего утверждения и объяснить, каким образом доказательства не были рассмотрены должным образом.

Помните, что возражение - это важный шаг в процедуре налогового суда. Обязательно предоставьте четкие и убедительные доказательства в поддержку вашего иска и подайте их в указанные сроки, чтобы ваше возражение было рассмотрено.

Комментарии