В последние годы российская экономика претерпела значительные изменения, и банковский сектор является одним из наиболее важных и динамично развивающихся секторов. Банковское кредитование играет важную роль в развитии российской промышленности и малого и среднего бизнеса. Рост кредитных портфелей российских банков расширил доступ к кредитам и способствовал развитию различных аспектов экономики.

В последние годы спрос на банковские кредиты в России значительно вырос. По данным Центрального банка Российской Федерации (ЦБ РФ), во втором квартале 2021 года количество выданных кредитов увеличилось на 2,4 %, а объем кредитов вырос на 3,4 % по сравнению с первым кварталом 2021 года.

В данной статье представлена текущая статистика и тенденции в российском банковском кредитовании. В ней анализируются объемы выдачи кредитов, состав кредитов, процентные ставки и кредитные риски, связанные с выдачей кредитов. В ней также рассматриваются вызовы, с которыми сталкивается российская банковская система в современной экономике, и предлагаются возможные пути их преодоления.

Понимание тенденций и статистики российского банковского кредитования крайне важно для инвесторов, предпринимателей и частных лиц, ищущих финансовую поддержку. Поэтому давайте подробнее рассмотрим текущее состояние банковского кредитования в России.

Обзор российского рынка банковского кредитования

В российском банковском секторе наблюдается рост рынка банковского кредитования в результате увеличения спроса на кредиты в связи с восстановлением экономики и ростом потребительского доверия. Согласно статистике Центрального банка России, по состоянию на август 2021 года общий объем непогашенных кредитов коммерческих банков составил 54 900 млрд рублей, увеличившись на 5,6% по сравнению с аналогичным периодом прошлого года.

Большинство банковских кредитов в России используется физическими лицами, при этом наиболее распространенными формами потребительского кредитования являются ипотека, автокредиты и персональные кредиты. Ипотека доминирует на рынке, причем на кредиты на недвижимость приходится более 60% всех новых кредитов, выданных в 2020 году. За ними следуют автокредиты и персональные кредиты - 17% и 16% соответственно. Несмотря на пандемию, спрос на ипотечные кредиты в 2020 году увеличился на 44,4%, что свидетельствует о наличии прочной основы для дальнейшего экономического восстановления страны.

С другой стороны, корпоративные кредиты в России выдаются реже из-за высоких рисков, связанных с консервативным подходом многих кредиторов к банковской сфере. Тем не менее, в последние годы ситуация улучшилась, и в 2020 году рынок корпоративных кредитов увеличился на 9% в годовом исчислении.

Средние процентные ставки по кредитам в России составляют от 9% до 12% в зависимости от типа кредита и кредитной истории заемщика. Несмотря на различные государственные программы, направленные на повышение доступности кредитов, ставки остаются высокими по сравнению с другими странами: снижение ставок Центральным банком России в 2020 году привело к значительному снижению стоимости кредитов, при этом банки передали выгоду заемщикам. Однако это снижение было частично компенсировано ростом затрат на управление рисками и увеличением расходов Центрального банка России в конце 2020 и 2021 годах.

В заключение следует отметить, что российский рынок банковских кредитов стабильно растет и адаптируется к вызовам, вызванным пандемией и глобальной экономической ситуацией. Несмотря на высокую норму прибыли и консервативный подход к рискам, рынок демонстрирует устойчивость и потенциал для дальнейшего расширения, способствуя экономическому росту и развитию страны.

Текущие тенденции и будущие перспективы российских банковских кредитов

За последние несколько лет российский банковский сектор претерпел значительные изменения в связи с экономическими санкциями, геополитической нестабильностью и последствиями глобальной пандемии. Эти факторы привели к снижению спроса на банковские кредиты, особенно среди малых и средних предприятий (МСП). Однако есть признаки того, что ситуация улучшается, и рынок банковских кредитов в России будет расти в ближайшие годы.

Одной из ключевых тенденций в российском банковском секторе является растущее внедрение цифровых технологий. Российские банки инвестируют значительные средства в решения для онлайн- и мобильного банкинга, которые становятся все более популярными среди клиентов. Ожидается, что эта тенденция будет способствовать росту рынка банковских кредитов, поскольку все больше клиентов обращаются в банки за кредитами через цифровые каналы.

Еще одной тенденцией является растущее значение факторов устойчивого развития и экологических, социальных и управленческих (ESG) факторов в банковском секторе. Российские банки все чаще учитывают ESG-факторы при принятии решений о кредитовании, что, как ожидается, будет способствовать росту российского рынка устойчивого и ответственного кредитования.

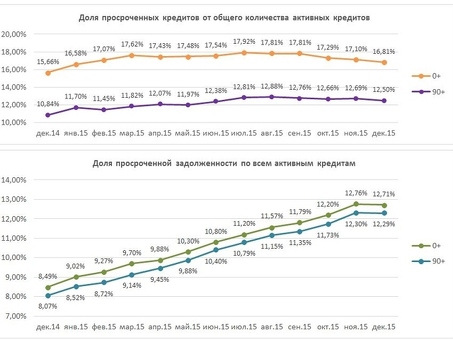

Несмотря на эти положительные тенденции, все еще существуют проблемы, требующие решения. Одним из основных препятствий для роста российского рынка банковского кредитования является высокий уровень неработающих кредитов (NPL). Для решения этой проблемы российским банкам необходимо усовершенствовать практику управления рисками и сократить долю рискованных секторов.

В заключение следует отметить, что перспективы развития банковского кредитования в России в основном позитивные, и в ближайшие годы ожидается рост рынка. Однако существуют проблемы, которые необходимо решать, особенно в отношении неработающих кредитов. Российским банкам необходимо продолжать внедрять инновации и инвестировать в цифровые технологии, устойчивое развитие и управление рисками, чтобы способствовать росту рынка банковского кредитования в долгосрочной перспективе.

Комментарии