Банковский скоринг - это метод, используемый банками и финансовыми учреждениями для оценки кредитоспособности физических и юридических лиц, обращающихся за кредитами и другими финансовыми продуктами. Он включает в себя анализ различных данных и присвоение числового балла для оценки рисков, связанных с предоставлением денег в долг.

Процесс банковского скоринга обычно начинается со сбора информации о заявителе, такой как доход, история занятости, текущие долги и кредитная история. Эти данные анализируются с помощью сложных алгоритмов и статистических моделей для расчета кредитного балла. Кредитный балл служит ориентиром для определения вероятности того, что заявитель полностью и в срок погасит кредит.

В банковском скоринге учитывается множество факторов, включая кредитную историю заявителя, его платежное поведение, непогашенные долги и финансовую стабильность. Также учитываются внешние факторы, такие как рыночные условия и экономические показатели. Цель - точно спрогнозировать способность заявителя справляться со своими финансовыми обязательствами и своевременно их погашать.

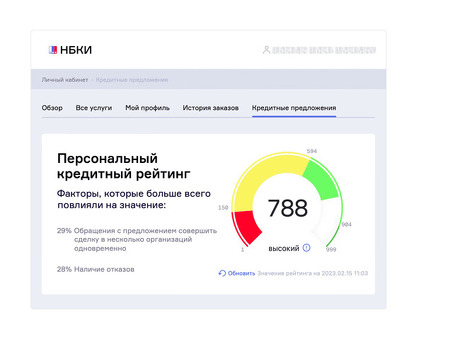

Результатом банковского скоринга является числовой балл, отражающий кредитоспособность заявителя. Этот балл помогает банку принять обоснованное решение об одобрении заявки на кредит, процентной ставке и других условиях. Высокий кредитный балл указывает на низкий риск, что повышает вероятность благоприятных условий кредитования. С другой стороны, низкий кредитный балл указывает на высокий риск и может привести к ужесточению условий кредитования или отказу в выдаче кредита.

Что такое банковский скоринг?

Банковский скоринг - это статистический метод, используемый финансовыми учреждениями для оценки кредитоспособности физических или юридических лиц, обращающихся за кредитами или другими финансовыми услугами. При этом анализируется ряд факторов, таких как доход, история трудоустройства, кредитная история и существующие долги, для определения вероятности того, что заемщик погасит кредит в срок.

Процесс банковского скоринга начинается со сбора соответствующих данных от заявителя, таких как личные данные, финансовые отчеты и кредитные истории. Затем эта информация вводится в скоринговую модель или алгоритм, который присваивает заявителю номер или балл на основе его кредитного риска.

Скоринговые модели, используемые в банковском скоринге, обычно разрабатываются финансовыми учреждениями или предоставляются кредитными бюро. Эти модели учитывают несколько переменных и присваивают вес каждой переменной в зависимости от ее важности для прогнозирования кредитоспособности.

После того как скоринговая модель рассчитала балл, финансовое учреждение может принять решение об одобрении или отклонении заявки на кредит на основании полученной информации. Как правило, чем выше балл, тем ниже кредитный риск и выше вероятность одобрения. С другой стороны, более низкий балл может привести к отказу или потребовать предоставления дополнительной документации или залога.

Банковский скоринг обеспечивает стандартизированную и объективную оценку кредитного риска, помогая кредиторам упростить процесс утверждения кредита. Это позволяет кредиторам принимать быстрые, последовательные и точные решения, сводя к минимуму возможность предвзятости и субъективных суждений.

Как работает банковский скоринг?

Банковский скоринг - это процесс, используемый финансовыми учреждениями для оценки кредитоспособности и профиля риска физических и юридических лиц, обращающихся за займами или кредитами. Он включает в себя анализ ряда факторов, таких как кредитная история заявителя, его доход, статус занятости и другая финансовая информация, для определения вероятности погашения кредита.

1. Сбор данных: первым шагом в банковском скоринге является сбор информации о заявителе. Сюда входит основная личная информация, такая как имя, адрес и контактные данные, а также более конкретные финансовые данные, такие как доходы, расходы и существующие долги.

2. оценка кредитной истории: одним из ключевых элементов банковского скоринга является оценка кредитной истории заявителя. Это включает в себя изучение поведения заемщика в прошлом, например, пропущенных платежей, дефолтов, банкротств и общей суммы долга. Хорошая кредитная история свидетельствует об ответственном управлении финансами и повышает вероятность одобрения кредита.

3. Расчет кредитного балла: на основе собранных данных и оценки кредитной истории рассчитывается кредитный балл. Это число отражает кредитоспособность заявителя и помогает кредиторам определить уровень риска, связанного с предоставлением кредита. Более высокий кредитный балл свидетельствует о более низком риске, в то время как более низкий балл может привести к повышению процентных ставок или отказу в предоставлении кредита.

4. оценка риска: банковский скоринг также включает процесс оценки риска. При этом учитывается стабильность занятости заявителя, уровень дохода и запрос на получение кредита. Кредиторы хотят убедиться, что у заемщика есть средства для погашения кредита, не создавая для него финансового бремени.

5. решение о кредитовании: наконец, кредитор решает, одобрить или отклонить заявку на кредит, основываясь на кредитном балле и оценке рисков. Также могут быть приняты во внимание дополнительные факторы, такие как цель кредита и отношения между заявителем и банком. Решение обычно сообщается заявителю в письменном виде, наряду с любыми условиями или требованиями для одобрения кредита.

В целом, банковский скоринг - это сложный процесс, сочетающий сбор данных, оценку кредитной истории, расчет кредитного балла, оценку риска и принятие решения о выдаче кредита. Он помогает кредиторам принять обоснованное решение об одобрении или отклонении заявки на кредит на основе кредитоспособности заявителя и его способности погасить кредит.

Преимущества банковского скоринга

Банковский скоринг приносит ряд преимуществ как банкам, так и клиентам, в том числе

1. улучшение процесса утверждения кредита: банковский скоринг делает процесс утверждения кредита более эффективным и точным. Скоринговая модель оценивает различные факторы, такие как кредитная история, доход и стабильность занятости, для определения кредитоспособности. Это гарантирует, что кредиты утверждаются на основе объективных критериев, снижая риск необъективных решений и повышая справедливость.

2. ускоренная обработка кредитных заявок: банковский скоринг автоматизирует процесс рассмотрения кредитной заявки и снижает необходимость в ручном рассмотрении. Это ускоряет весь процесс и позволяет клиентам быстрее получить решение по своей кредитной заявке. Это также сокращает объем необходимой бумажной работы и документации, что делает процесс более удобным для клиента.

3. Снижение уровня неплатежей: банковский скоринг может помочь банкам выявить заемщиков с высоким риском и снизить уровень неплатежей. Анализируя исторические данные и закономерности, скоринговые модели могут точно предсказать вероятность дефолта. Затем банки могут принять соответствующие меры по снижению риска, например, уменьшить сумму кредита или увеличить процентные ставки.

4. расширение доступа к кредитам: банковский скоринг позволяет банкам оценивать кредитоспособность лиц, которые могут не иметь обширной кредитной истории. Традиционные модели кредитного скоринга в значительной степени опираются на кредитную историю. Банковский скоринг обеспечивает более комплексную оценку кредитоспособности, принимая во внимание ряд факторов, помимо кредитной истории, таких как стабильность занятости и доход.

5. повышение конкурентоспособности: банковский скоринг позволяет банкам получить конкурентное преимущество на рынке. Повышая скорость обработки кредитов и процент одобрения кредитов, банки могут привлечь больше клиентов и увеличить свою долю рынка. Кроме того, использование передовой аналитики и принятие решений на основе данных может помочь банкам лучше понять потребности клиентов и предоставлять персонализированные финансовые продукты и услуги.

В целом, банковский скоринг приносит пользу как банкам, так и клиентам, упрощая процесс подачи заявки на кредит, снижая процент невозвратов и расширяя доступ к кредитам. Это ценный инструмент, который повышает эффективность, справедливость и конкурентоспособность банковской отрасли.

Факторы, учитываемые при банковском скоринге

Банковский скоринг - это сложный процесс, в ходе которого оценивается ряд факторов для определения кредитоспособности физического лица и вероятности погашения кредита. Эти факторы зависят от банка и используемой скоринговой модели, но, как правило, включают в себя

История платежей: одним из ключевых факторов, учитываемых в банковском скоринге, является история платежей физического лица. Сюда входит своевременность предыдущих платежей по кредитам и кредитным картам, а также любые просрочки или дефолты.

Использование кредита: также учитывается объем кредита, который человек использует по отношению к доступным кредитным лимитам. Более высокий уровень использования кредита может указывать на более высокий риск дефолта.

Соотношение долга к доходу: еще одним важным фактором является соотношение долга к доходу, которое сравнивает ежемесячные долговые обязательства и доход. Высокое соотношение указывает на высокий уровень долга к доходу и может рассматриваться как фактор риска.

Продолжительность кредитной истории: продолжительность времени, в течение которого человек имеет кредитный счет, также может повлиять на его банковский счет. Более длительная кредитная история свидетельствует о стабильности и ответственном управлении кредитом.

Тип кредита: банковская скоринговая модель может также учитывать тип кредита, который имеет человек (например, кредитная карта, автокредит, ипотека). Разнообразный набор кредитных счетов может считаться положительным фактором, в то время как ограниченная история или зависимость от кредитов с высокими процентами может считаться отрицательным фактором.

Новые кредитные заявки: количество недавних кредитных заявок и запросов также может повлиять на банковский скоринг. Множество заявок за короткий период времени может свидетельствовать об экономической нестабильности или возможном увеличении задолженности.

Важно отметить, что эти факторы не имеют одинакового веса и могут варьироваться в зависимости от скоринговой модели конкретного банка. Кроме того, в процессе банковского скоринга могут учитываться и другие факторы, такие как история трудоустройства, уровень дохода и стабильность.

Комментарии